Блог компании БКС Мир инвестиций |Дивидендная корзина. ИКС 5 на замену Сберу

- 25 февраля 2025, 10:56

- |

Добавляем ИКС 5 на фоне дивидендного потенциала эмитента более 30% за год. Доходность Индекса МосБиржи снизилась до 8,5% после ралли почти на 40% за два месяца. Корзина уступила рынку 3 процентных пункта (п.п.) за месяц, но принесла 16,2% за год, опережение индекса более чем на 15 п.п.

Дивдоходность рынка снизилась до 8,5% после очередного рывка рынка. Корзина за последний месяц выросла на 7,2%, но уступила рынку более 3 п.п. Долгосрочное опережение рынка сохраняется: за последний год рост на 16,2%, лучше рынка на 15,8 п.п.

- КЦ ИКС 5 (X5)

- Сургутнефтегаз ап

- Татнефть

- Мтс

- ЛУКОЙЛ

В деталях

Дивидендная доходность рынка уже 8,5%

Очередной позитив для рынка акций, в который вылились первые полноформатные переговоры между Россией и США, еще несколько снизил ожидаемую дивидендную доходность Индекса МосБиржи на 12 месяцев вперед. По нашим текущим оценкам, ожидаемая доходность составляет 8,5%. Отмечаем, что это один из самых низких уровней за последние несколько лет.

На этом фоне пока нет явных фундаментальных факторов, которые бы способствовали повышению прогнозов дивидендных выплат. Таким образом, практически 40%-ное ралли последних двух месяцев требует подтверждения в виде улучшения фундаментальных условий и прогнозных прибылей компаний и банков.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог компании БКС Мир инвестиций |Портфели БКС. Геополитика отразилась на портфеле

- 19 февраля 2025, 16:29

- |

Локальные инвесторы будут внимательно следить за новостями со встречи двух делегаций из России и США, которая состоится в Саудовской Аравии на этой неделе. В ее ходе будут обсуждаться условия урегулирования украинского конфликта. Если по итогам встречи важных решений не примут, инвесторы, вероятно, поспешат зафиксировать прибыль после нескольких недель роста.

Главное

• Краткосрочные идеи: без изменений.

• Динамика портфеля за последние три месяца: фавориты выросли на 25%, Индекс МосБиржи — на 24%, аутсайдеры — на 11%.

Краткосрочные фавориты: причины для покупки

Сургутнефтегаз-ап

Основной актив для защиты от девальвации. Ожидаем, что текущее сильное укрепление российской валюты скоро должно прекратиться, видим потенциал для ее умеренного ослабления. Префы Сургутнефтегаза — наиболее зависимые от курса российской валюты акции. Компания держит свободные денежные средства в валютных депозитах, что приводит к переоценке потенциальной прибыли при ослаблении рубля. Ожидаем годовой дивиденд в размере 9,5 руб. на акцию по префам.

( Читать дальше )

Блог компании БКС Мир инвестиций |Тактический взгляд: среднесрочный портфель облигаций в рублях. 17 февраля 2025

- 17 февраля 2025, 16:31

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля не меняем.

Главное

• ЦБ сохранил ставку, но ухудшил прогноз по среднему уровню в 2025 г. до 19–22%.

• Недельная инфляция в январе составила 0,23% — ускорение с 0,16% неделей ранее.

• C учетом текущего курса рубля сохраняем ожидания дальнейшего снижения инфляции.

• Макродрайверы: выдачи кредитов физическим лицам в январе снизились на 28% месяц к месяцу, PMI в январе составил 54 пункта — слишком высокий, вероятно, из-за расходов бюджета в декабре.

• Рубль: около 91 за доллар — позитивно.

• Нефть Urals: около $70 за баррель — нейтрально.

• В портфеле выделяем Джи-групп.

В деталях

ЦБ сохранил ставку в размере 21%, но ухудшил прогноз по средней ставке в 2025 г. до 19–22%

Прогноз по ставке в 2025 г. ухудшен с 17–20% до 19–22%, таким образом, тон пресс-релиза умеренно негативный. Однако ЦБ констатирует, что ключевая ставка работает в правильном направлении: кредитование замедляется, предприятия снижают инвестиционную активность.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Фавориты опережают индекс

- 13 февраля 2025, 10:50

- |

Вероятно, текущая неделя будет напряженной: помимо появления новой информации, касающейся геополитики, рынок ждет заседания ЦБ, которое состоится в эту пятницу. Согласно консенсус-прогнозу, аналитики ждут сохранения ставки на текущем уровне, а значит, все внимание будет приковано к риторике регулятора в пресс-релизе и на пресс-конференции.

Главное

• Краткосрочные идеи: ФосАгро меняем на Сургутнефтегаз-ап.

• Динамика портфеля за последние три месяца: Индекс МосБиржи вырос на 13%, фавориты опередили его и повысились на 20%, а аутсайдеры прибавили 3%.

Краткосрочные фавориты: причины для покупки

Сургутнефтегаз ап

Новая бумага в портфеле: добавляем в число фаворитов на фоне появления перспектив ослабления рубля в краткосрочном периоде. Рубль в ближайшее время может завершить цикл укрепления и перейти к ослаблению из-за временного сокращения экспорта нефти и нефтепродуктов на фоне введения санкций на российскую нефтегазовую отрасль.

Это приведет к переоценке рынком привлекательности активов, доходы которых сильно зависят от курса российской валюты. Дивиденды по привилегированным акциям Сургутнефтегаз выплачивает с чистой прибыли, которая в 2024 г. могла на 30% состоять из процентных доходов от валютных депозитов. Ожидаем годовой дивиденд в размере 9,5 руб. на акцию.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Фавориты обгоняют рынок

- 05 февраля 2025, 10:34

- |

Российский рынок по-прежнему находится под влиянием двух основных факторов: с одной стороны, это геополитические новости вокруг украинского кризиса, с другой — монетарная политика ЦБ и предстоящее решение по ключевой ставке на февральском заседании. В зависимости от развития событий рынок выберет дальнейшую траекторию.

Главное

• Краткосрочные идеи: без изменений.

• Динамика портфеля за последние три месяца: фавориты выросли на 24%, опередив Индекс МосБиржи, который повысился на 16%, аутсайдеры показали динамику слабее и прибавили 7%.

Краткосрочные фавориты: причины для покупки

Т-Технологии (ТКС Холдинг)

В I полугодии компания планирует поделиться стратегией на 2025 г., что может послужить катализатором. Интеграция Росбанка продолжает демонстрировать свою эффективность: по итогам 12 месяцев 2024 г. рост прибыли группы по РПБУ составил 42% год к году (г/г). Также важный фактор инвестиционной привлекательности компании — возобновление дивидендных выплат.

OZON

Привлекательная оценка, учитывая перспективы роста бизнеса и улучшения его рентабельности, может поддержать котировки краткосрочно. Основной риск для идеи — негативные настроения на рынке акций и объявление приостановки торгов бумагами Ozon на время редомициляции, но не ждем последнего в ближайшей перспективе.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Мосбиржа перешла в аутсайдеры, Х5 — новый фаворит

- 29 января 2025, 18:05

- |

Индекс МосБиржи сейчас зажат в узком боковике. При этом всегда есть вероятность появления неожиданных геополитических новостей, способных привести к резким ценовым колебаниям и вывести рынок вверх или вниз из текущей боковой формации. То же касается и денежно-кредитной политики, поэтому стоит набраться терпения.

Главное

• Краткосрочные идеи: в аутсайдеры включили Мосбиржу, а Novabev убрали, в фавориты добавили X5.

• Динамика портфеля за последние три месяца: фавориты прибавили 16%, опередив Индекс МосБиржи, который показал рост на 11%. Аутсайдеры выросли всего лишь на 3%.

Краткосрочные фавориты: причины для покупки

Новые бумаги

КЦ ИКС 5 (X5)

X5 добавляем в список краткосрочных фаворитов. В ближайшие месяцы компания должна объявить дивидендную политику и размер дивидендов за 2024 г., которые должны включать и специальную выплату за прошлые годы.

Ждем дивдоходность как минимум 18% по этой первой выплате с возможностью превышения нашего прогноза, в зависимости от цели по долгу в дивполитике. Хороший рост выручки в IV квартале 2024 г., о котором Х5 отчиталась вчера, подкрепляет наш «Позитивный» взгляд на фундаментальные перспективы компании.

( Читать дальше )

Блог компании БКС Мир инвестиций |Корректировка отраслевого портфеля самых перспективных акций 2025

- 24 января 2025, 10:29

- |

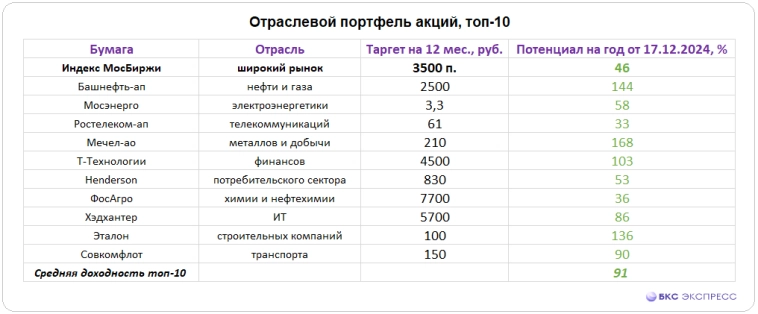

В декабре 2024 г. был сформирован портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности на горизонте 2025 г. На фоне новых вводных требуется изменение состава акций, оценим и промежуточную эффективность.

Месяц спустя

На основе Стратегии аналитиков БКС на 2025 г. был составлен портфель из 10 акций — по одной бумаге из каждого сектора рынка с максимальной прогнозной доходностью на год вперед.

Спустя месяц на рынке многое изменилось — состоялось рекордное ралли и цены акций взлетели, появились новые корпоративные вводные. В связи с этим проведем оценку изменения стоимости условного портфеля топ-10, сделаем необходимую замену в составе участников.

Было

Годовой таргет индекса МосБиржи без дивидендной компоненты был определен в 3500 п., от цен на закрытии рынка 17 декабря потенциал составлял 46%. Средняя перспективная доходность портфеля — 91%.

Стало

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. В корзине аутсайдеров много новых бумаг

- 22 января 2025, 16:20

- |

За прошедшую неделю Индекс МосБиржи максимально приблизился к отметке 3000 пунктов. Дальнейший рост теперь под вопросом, так как рынок несколько перегрет. Кроме того, сохраняются геополитическая неопределенность, а также фокус на инфляцию.

Главное

• Краткосрочные идеи: из аутсайдеров убрали ОГК-2, ЮГК, Сургутнефтегаз-ао, Распадскую.

• Динамика портфеля за последние три месяца: фавориты упали на 12%, Индекс МосБиржи вырос на 9%, аутсайдеры — всего лишь на 2%.

Изменения в аутсайдерах

Убираем Распадскую, ЮГК, ОГК-2, Сургутнефтегаз-ао и включаем акции ММК, АЛРОСА, Транснефти-ап и ФСК.

Краткосрочные фавориты: причины для покупки

Т-Технологии (ТКС Холдинг)

В I полугодии 2025 г. компания панирует озвучить стратегию на текущий год, что может послужить катализатором. К тому же продолжаем наблюдать рост бизнеса благодаря интеграции Росбанка, что подтверждается отчетом по итогам 11 месяцев 2024 г. Возврат к выплате дивидендов также несет позитив для инвестиционного кейса.

Московская Биржа

( Читать дальше )

Блог компании БКС Мир инвестиций |Сбалансированный портфель набирает динамику

- 21 января 2025, 17:52

- |

В конце сентября мы собирали сбалансированный портфель, состоящий из акций, облигаций и денежных фондов. С момента его публикации прошло почти четыре месяца. Посмотрим, как он показал себя за это время.

Портфель собирался на среднесрочную перспективу в расчете на то, что начавшийся в сентябре отскок продолжится. Восстановление на рынке затянулось из-за сохранения более жесткой риторики ЦБ, из-за чего портфель еще не реализовал свой потенциал в полной мере, а бумаги в нем остаются недооцененными. Это значит, что еще не поздно докупать интересующие бумаги с прицелом на средне- и долгосрочную перспективу.

В момент появления признаков разворота в позиции ЦБ в декабре, портфель начал резко расти в цене, обогнав индекс. Доходность портфеля с момента запуска с учетом поступлений купонов и дивидендов составила 7,2%, за аналогичное время бенчмарк прибавил 4,2%, а индекс, учитывающий дивиденды, около 6,3%.

Сбалансированный портфель

Общая структура портфеля с момента запуска не поменялась, ребалансировок не проводилось.

( Читать дальше )

Блог компании БКС Мир инвестиций |Как выйти на положительный результат после падения рынка

- 13 января 2025, 10:50

- |

Прошедший год оказался весьма непростым для всех рублевых активов. И на это есть веские причины: санкции, геополитика, инфляция — как следствие, жесткая политика ЦБ. Такие ситуации случаются достаточно редко, однако именно в такие моменты появляются самые привлекательные возможности. В конечном счете падение всегда сменяется ростом. В материале рассказываем о том, как к нему подготовиться и получить высокую доходность.

Такое встретишь нечасто

По итогам 2024 г. на российском рынке сложилась редкая ситуация — все классы активов с начала года закрылись в минусе. В целом периоды, когда под ударом находятся одновременно и рынок акций, и рынок облигаций, достаточно редки. С начала 2000 г. такая ситуация встречалась всего два раза — в 2014 и 2022 г. И оба раза после этого рынок восстанавливал утраченные позиции.

Против российского рынка в минувшем году выступала целая совокупность осложняющих факторов: высокая инфляция, санкционное давление и политическая нестабильность. Сейчас же ситуация начинает постепенно приходить в норму. В текущем году ожидаем увидеть начало цикла смягчения ДКП, который станет долгожданным катализатором роста всего рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал